Investimenti CBRE: buone le aspettative per la fine dell’anno, è già record per la logistica

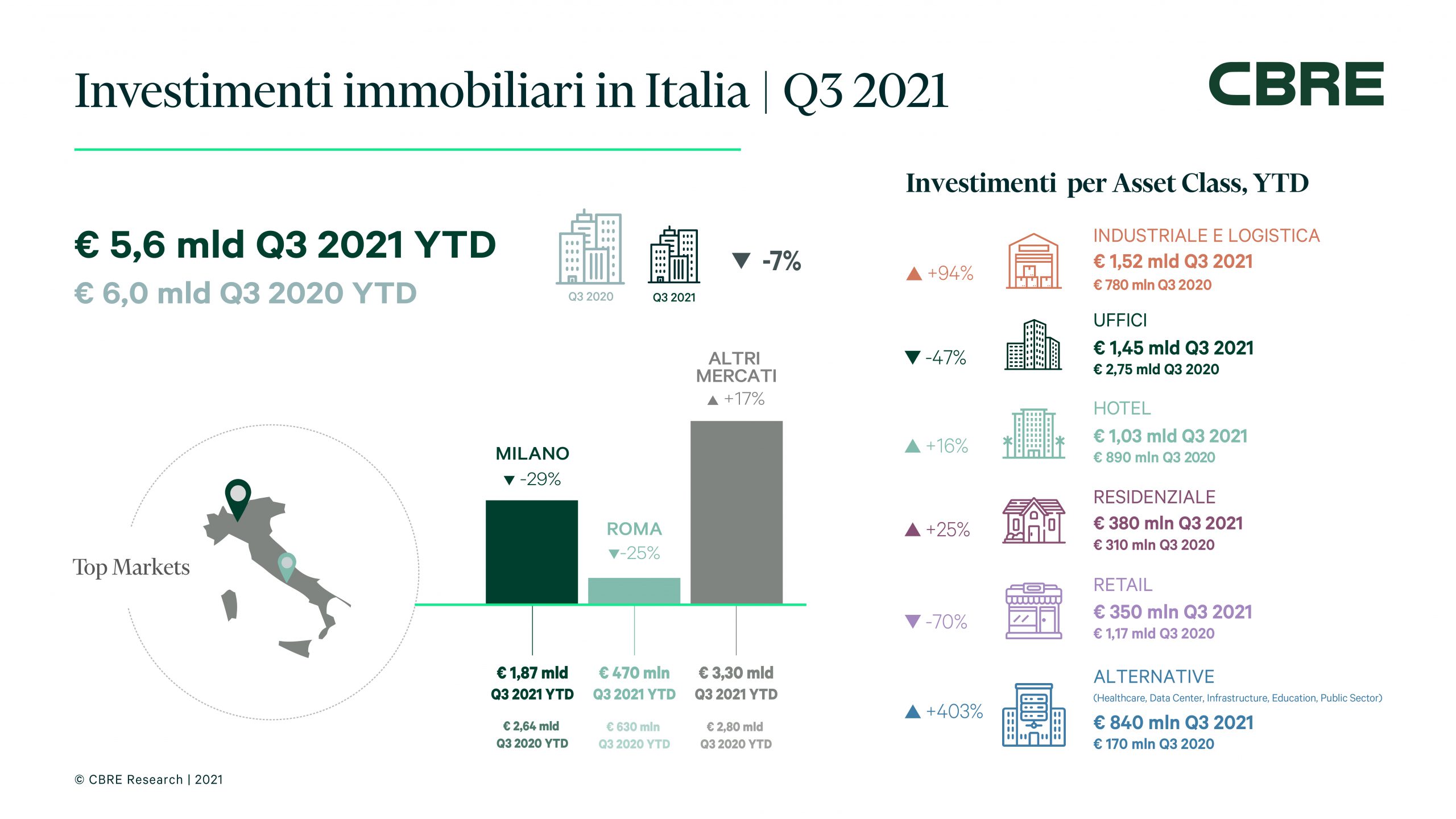

I primi nove mesi del 2021 si chiudono, per il Commercial Real Estate, con un volume di investimenti pari a 5,6 miliardi di euro, in calo del 7% rispetto allo stesso periodo del 2020. Il trimestre, nello specifico, ha fatto registrare circa 2,4 miliardi di euro investiti, in crescita rispetto allo stesso trimestre dell’anno precedente.

Si conferma una stratificazione degli investimenti sulle diverse asset class, resta per lo più stabile la percentuale di investimenti stranieri sul totale, attestandosi al 67%.

Eccellente performance della Logistica in questo trimestre, che fa registrare 901 milioni di investimenti, con un totale di 1,5 miliardi da inizio anno. A contribuire al risultato è stato l’importante effetto dei portafogli, che pesano sul totale dei volumi del trimestre per il 69%: attraverso i portafogli, infatti, gli investitori stanno rafforzando o creando le piattaforme immobiliari logistiche nel nostro Paese. Questo fenomeno sta avvicinando i rendimenti iniziali dei portafogli ai valori dei rendimenti prime grazie a significativi premi rispetto ai deal single-asset. Le operazioni su prodotto core restano le protagoniste del mercato italiano, anche se si osserva un crescente numero di operazioni su prodotto vuoto o con WALB limitate.

Il mercato delle locazioni ha visto volumi più bassi rispetto ai trimestri precedenti, ma ha fatto registrare comunque affitti di prodotto già esistente e Build To Suit, l’assorbimento del prodotto speculativo si mantiene invece ancora basso, ma vedrà probabilmente una crescita nell’ultimo trimestre dell’anno. I conduttori confermano inoltre il trend di espansione verso nuovi mercati, spinti dalla necessità di avvicinarsi a un pubblico sempre più ampio di consumatori.

Sono 720 i milioni di euro investiti nel settore Uffici: il totale, da inizio anno a oggi, raggiunge quindi quota 1,45 miliardi. I volumi si collocano ancora al di sotto di quanto registrato nel periodo pre-Covid e nei mesi immediatamente successivi all’inizio della pandemia, come conseguenza dei ritardi accumulati durante i periodi più critici dell’emergenza sanitaria e dell’incertezza sulla domanda futura dei conduttori a fronte della diffusione dello smart working.

A Milano, il take-up da inizio anno raggiunge quota 267.000 metri quadrati, dato allineato rispetto alla media degli ultimi 5 anni e in crescita del 40% rispetto allo stesso periodo del 2020. Anche a Roma il trend si conferma positivo, con 91.000 metri quadrati assorbiti, in crescita del 48% rispetto ai primi 9 mesi dello scorso anno. I buoni risultati del take-up si traducono in un miglioramento dell’outlook degli investitori nei confronti delle operazioni value-add, a partire dalle zone centrali del centro di Milano. Le operazioni value-add in location più periferiche lasciano invece ancora qualche incertezza, soprattutto nel caso di grandi metrature destinate a funzioni di back office, che si teme possano essere le più impattate nel lungo termine dalla modalità di lavoro da remoto. Si conferma invece il forte appetito nei confronti delle operazioni core nei mercati primari, dove l’offerta di prodotto rimane comunque limitata, fattore che incoraggia gli investitori a guardare ad acquisizioni di asset stabilizzati in location secondary.

Ricca la pipeline di investimenti che si registra, soprattutto per le città di Milano e Roma, e la presenza di nuovi investitori con conseguente maggiore ampiezza di capitale tanto per il segmento core quanto per quello value add. Il capoluogo lombardo si conferma, inoltre, uno dei target privilegiati degli investimenti Uffici a livello europeo.

L’asset class Hotels supera il miliardo di euro di investimenti da inizio anno, registrando per il trimestre un volume pari a 450 milioni. Il settore continua ad attirare l’attenzione degli investitori, con un approccio opportunistico, frutto della pandemia e dei lockdown, che però non trova sul mercato prodotto in linea con la richiesta: l’emergenza sanitaria, infatti, non ha originato nuove situazioni distressed, la chiusura degli alberghi è stata sostenuta dagli interventi pubblici e la ripresa, alla riapertura, si è subito manifestata seppur diversamente in base alla location e alle città. Questo iniziale approccio opportunistico da parte di private equity è dunque rivisto nelle aspettative di ritorno e l’attenzione, rispetto all’inizio della situazione pandemica, tende ora a spostarsi su prodotti con yield più bassi. L’interesse continua a concentrarsi sui mercati primari, sia resort sia urbani, e su destinazioni leisure di fascia alta. Corposa anche la pipeline di operazioni previste in chiusura entro l’anno.

Il 2021 mostra segnali incoraggianti e ci si attende una prosecuzione della ripresa dei flussi turistici a ritmi accelerati, visto il potenziale del mercato italiano.

I volumi d’investimento registrati per il settore Residential non rispecchiano, invece, la reale attività in corso per questo settore, la cui pipeline di sviluppi appare in forte accelerazione, anche a fronte della forte domanda di prodotto. Il trimestre si chiude con 90 milioni di investimenti, portando il totale da inizio anno a 380 milioni. Sono moltissimi i player, principalmente private equity, che provano a creare una piattaforma multifamily e sono disposti a investire più di quanto farebbero per un value-add destinato al frazionamento, partendo da prodotto esistente da riqualificare o puntando ad aree edificabili sulle quali costruire. La dimensione limitata delle opportunità nell’area di Milano fa sì che vengano guardate con più attenzione le aree periferiche o l’hinterland. Buona l’attrattività delle location secondarie, come Torino, Firenze, Bologna, i cui fondamentali solidi e la mancanza di prodotto permettono di ottenere buoni margini. Per registrare i primi volumi importanti sul multifamily a reddito bisognerà probabilmente attendere i prossimi 24 mesi.

I canoni di locazione crescono nel caso di prodotti prime efficienti e con molti servizi dedicati all’utente.

Si registrano le prime transazioni core nel segmento Student Housing. Il mercato si sta consolidando e ci si aspetta che la percentuale sul totale dei volumi cresca nel corso dei prossimi anni.

Ancora lenta l’attività per l’asset class Retail: ad oggi il volume di investimenti totale è pari a 350 milioni, poco più di 100 in questo trimestre. Gli investitori mostrano un cauto interesse, ma cercano soprattutto situazioni distressed che non sono presenti sul mercato, poiché, anche in questo settore, la pandemia non sembra aver intaccato i fondamentali di questo settore in modo strutturale: i centri commerciali, infatti, hanno recuperato terreno alla riapertura. L’interesse degli investitori sembra migliorare, ma sarà necessario attendere un’ulteriore stabilizzazione delle performance dell’industria degli shopping center prima di osservare un primo cambio di tendenza. Carenza di prodotto, invece, per il segmento High Street, dove l’interesse degli investitori rimane elevato, soprattutto per asset mixed-use lungo le vie commerciali più prestigiose.

Per quanto riguarda il settore Alternatives, è interessante notare che il trimestre ha fatto registrare transazioni che interessano ogni macro-asset class (Centraline, Data Center, RSA). La pipeline degli investimenti suggerisce una chiusura d’anno a volumi sostenuti per il comparto. L’interesse in questo momento si concentra soprattutto sui Data Center di nuova generazione, cosa che spinge gli investitori alla ricerca di terreni per opportunità di sviluppo.

Il volume del settore NPL, seppur ancora in contrazione rispetto al 2020, ha superato nel terzo trimestre quota €10.5 miliardi di GBV. Si attende l’esito di dossier attualmente in discussione che potrebbero avere un grande impatto sia a livello di volumi che di rilevanza strategica per il sistema bancario italiano.

Add a Comment